亚洲暴跌!欧洲暴涨!

2017-12-07 行业:金融服务

今日,全球股市出现了极端分化现象!

是什么导致了如此极端分化的行情呢?

很有意思,暴哥看到媒体上出现了一个共同的解释,就是这几天大家谈论的最多的特朗普税改。

对于欧洲股市而言,今日是特朗普税改之后的第一个交易日,在没有特别的利好作用下,似乎只能把股市大涨和税改联系在一起。

同样的道理,亚洲在整体不存在大的利空局面下,似乎下跌的黑手也只能让特朗普的税改背起来。(先于中国股市开盘的日本早盘大跌0.8%,因此不存在中国领跌导致其他股市跌的情况)

从结果对照来看似乎挺是那么回事,但逻辑上如果我们想一下,似乎有些问题。

对欧洲来说,美国的税改会是多大的利好作用呢?

好的方面是,美国降税了,和美国经济结构类似的欧洲,似乎必须得跟进,否则竞争力会比较大损失。美国降税受惠最多的几个行业建筑、金融,在欧洲同样迎来大涨。

从企业盈利的角度来说,欧洲跟进美国降税,那么很可能会提高企业的盈利水平,最终反映到股市上会促进企业的股价得到相应的提高。

但是如果我们从另外一个角度想问题,那么可能会得出税改对欧洲不利的观点。

欧洲的老龄化问题比较严重,社会福利又相对比较好,税收收入是欧洲社会能够维持高福利的必备条件。如果减税了,那么靠什么维持呢?换言之,从减税的空间来说,欧洲方面的空间比美国可能还要低一些。

此时,有的朋友会拿出拉弗曲线来说明问题,减税之后税基扩大了,税收不见得降低。这个想法看似不错,但是拉弗曲线的问题是无法确定哪里是极值,试想如果每一个国家都知道自己国家税收收入最大的税率在哪里,知道税收和经济之间的关系如何达成最平衡,那干嘛还要一会降税一会加税呢?

欧美国家需要跟随经济状态,政府的赤字水平,做出相应的调整措施,减税看似前景美好,但常常导致花明天的钱,干今日的事。而债务还不还是一回事,政府的承受能力,风险水平是另外一回事。

明斯基曾经把货币分为几个层级,政府债务属于最高层级。即使是最高层级的政府债务依然要考虑信用过度消耗的问题,因为这是支持货币强弱的关键。

另外,都说美国的目的是为了让美元回流。而当前,除了美国以外,哪里的美元最多呢?应该说恰恰是欧洲,欧洲美元是美国本土之外最大的美元市场。美国企业的大量留存资本也在欧洲。

如果这些钱离开了欧洲,对欧洲是好事吗?

对亚洲来说,美国税改就全是利空?

不知道从何时开始,对待美国加息或者税改等政策上,美国和中国等亚洲国家就存在着截然相反的两个态度。

美国国内对于特朗普的税改几乎是普遍的持怀疑或者不看好的态度。舆论一般认为短期刺激经济效果十分有限,但是长期会带来更严重的债务问题。

而国内方面,要么对特朗普税改是一片溢美之词,要么就是说得如洪水猛兽一般。

但真得是这样吗?

从经济结构来说,相较于欧洲,亚洲和美国的经济结构具有很强互补性。如果税改能够刺激美国经济的发展,那么亚洲的经济,尤其是出口产业也应该是受益的。

有朋友说,美国企业从亚洲回到美国,亚洲经济不会遭到重创吗?这个问题一分为二的看,第一,欧洲也存在这个问题,为何不被提及呢?第二,美国企业尤其是中低端的加工制造业,已经投入大量资金和产业链布局的企业,能有多少离开亚洲这块制造基地和全球最大的市场呢?

其他方面,美国降税如果带来亚洲经济体的降税,那么依然也应该能够提高企业的盈利,怎么到亚洲这就普遍担心过于利好呢?

上述这些问题恐怕没人说得通!

更为让人遗憾的是,在国内所有的媒体中,几乎都没有能够拿出因为税改(注意哦,是税改不是加息)所带来的资本流出亚洲经济体,或者流入美国的实证来。(又或者股市下跌和税改之间的对照关系)

这似乎有一些人为的制造恐慌情绪。

而欧洲或者亚洲对待美国的税改等动作的态度也许间接助推了欧洲市场和亚洲市场之间在同一件事情作用下截然不同的演绎。

而这种偏好,也就是一旦市场起了波澜时候的发达市场和发展中市场资金情绪上的偏好,或许才是真正的幕后黑手!

2

应该说,历史上,就税改本身而言,和亚洲股市几乎不存在什么关系。里根税改落实的几年里,香港股市还出现了大幅度的上涨。

资金流向方面,暴哥手头上只有全球企业流入流出美国的数据。我们也来参照一下,历史上,税改是不会会引发美元回流美国。

通过观察,暴哥发现真正让上述资本流动的其实美元的强弱变化。当美元指数,维持在100附近及以上的水平时,资本流动才会朝着流入美国的方向演进。

也就是说只有美元变强的时候,全球资本才会加快脚步流入美国。

而对于亚洲股市而言,美元走强带来的资本流动性偏好(环境)变化(从新兴市场流出,流入发达市场),可能才是亚洲股市波动性产生的根本。

3

最后暴哥想说两点:

第一,对于任何政策来说,都不能太过绝对的去理解和判断,且在没有任何事实根据的基础上,以一个过于主观的臆断来判断(简单就利空、利多都有点太不靠谱)和分析对于后市的影响。

对于税改而言,现在可能正是处于这种情况。相对更了解美国国内情况的美国媒体来说,我们国内的媒体显然是过于狼来了,以一种对国内过于悲观的态度或者说就是为了博人眼球的偏好在输出观点,而没有用长期的,全面的角度来看问题。

而我们中国这些悲观态度本身可能已经成为了群体性恐慌情绪被煽动的一部分,容易造成市场起伏的较大波动,也容易成为所谓被发达国家薅羊毛的推手,甚至可能就是资本的偏好性(一有事端就从新兴市场流出,流入发达市场)的助手。

希望大家都可以去看看古斯塔夫·勒庞的乌合之众,避免情绪渲染导致自己加入极端、情绪化、非理性化的群体行为的行列之中。

第二,在谈谈税改。暴哥看到有些朋友说我们不应该低估特朗普。其实暴哥一直不曾低估特朗普,特朗普被选上台,做出改变,这本身就是就美国社会思潮,求变求新的体现。无论他做什么,都是对美国社会变革的一种尝试。

但尝试不见得就一定会取得与其预期相匹配的结果。就拿减税来说,即使能够促使美国企业回到美国,美元回到美国,但能不能最终落实到促进在美国的投资、提高工人们的待遇这还是是个未知数。

因为美国大量的企业做出表态,或者说美国的职业经理人被股价因素所操弄,宁愿用现金回购股份,回馈股东,促进股价上涨,也不愿意扩大投资和提高职工待遇。

这种情况下,贫富差距已经达到百年来极值的美国,可能只会在特朗普的减税方案作用下,引发更大的经济结构扭曲。本身有大量金融资产的人们,也就是食利者,成为最终的大赢家,而更多的民众受惠并不明显。如此,以消费为经济驱动力的美国,可能也没办法达到特朗普预期的乐观增长。

最终,短期经济的增长成效,可能无法弥补长期经济增长的匮乏,贫富差距拉大,赤字水平不断提高的负面作用。

特朗普会不会像里根一样,短期让美国经济有所起色,但长期看,让美国自内而外患上一直无法根除,越陷越深的“特朗普——里根综合征“呢?

欧洲方面,股市普遍大涨!几乎所有主流的欧洲股指上涨幅度都在1%以上(除了英国)。

而与之形成鲜明对比的是,亚洲股市异常低迷!

是什么导致了如此极端分化的行情呢?

很有意思,暴哥看到媒体上出现了一个共同的解释,就是这几天大家谈论的最多的特朗普税改。

对于欧洲股市而言,今日是特朗普税改之后的第一个交易日,在没有特别的利好作用下,似乎只能把股市大涨和税改联系在一起。

同样的道理,亚洲在整体不存在大的利空局面下,似乎下跌的黑手也只能让特朗普的税改背起来。(先于中国股市开盘的日本早盘大跌0.8%,因此不存在中国领跌导致其他股市跌的情况)

从结果对照来看似乎挺是那么回事,但逻辑上如果我们想一下,似乎有些问题。

对欧洲来说,美国的税改会是多大的利好作用呢?

好的方面是,美国降税了,和美国经济结构类似的欧洲,似乎必须得跟进,否则竞争力会比较大损失。美国降税受惠最多的几个行业建筑、金融,在欧洲同样迎来大涨。

从企业盈利的角度来说,欧洲跟进美国降税,那么很可能会提高企业的盈利水平,最终反映到股市上会促进企业的股价得到相应的提高。

但是如果我们从另外一个角度想问题,那么可能会得出税改对欧洲不利的观点。

欧洲的老龄化问题比较严重,社会福利又相对比较好,税收收入是欧洲社会能够维持高福利的必备条件。如果减税了,那么靠什么维持呢?换言之,从减税的空间来说,欧洲方面的空间比美国可能还要低一些。

此时,有的朋友会拿出拉弗曲线来说明问题,减税之后税基扩大了,税收不见得降低。这个想法看似不错,但是拉弗曲线的问题是无法确定哪里是极值,试想如果每一个国家都知道自己国家税收收入最大的税率在哪里,知道税收和经济之间的关系如何达成最平衡,那干嘛还要一会降税一会加税呢?

欧美国家需要跟随经济状态,政府的赤字水平,做出相应的调整措施,减税看似前景美好,但常常导致花明天的钱,干今日的事。而债务还不还是一回事,政府的承受能力,风险水平是另外一回事。

明斯基曾经把货币分为几个层级,政府债务属于最高层级。即使是最高层级的政府债务依然要考虑信用过度消耗的问题,因为这是支持货币强弱的关键。

另外,都说美国的目的是为了让美元回流。而当前,除了美国以外,哪里的美元最多呢?应该说恰恰是欧洲,欧洲美元是美国本土之外最大的美元市场。美国企业的大量留存资本也在欧洲。

如果这些钱离开了欧洲,对欧洲是好事吗?

对亚洲来说,美国税改就全是利空?

不知道从何时开始,对待美国加息或者税改等政策上,美国和中国等亚洲国家就存在着截然相反的两个态度。

美国国内对于特朗普的税改几乎是普遍的持怀疑或者不看好的态度。舆论一般认为短期刺激经济效果十分有限,但是长期会带来更严重的债务问题。

而国内方面,要么对特朗普税改是一片溢美之词,要么就是说得如洪水猛兽一般。

但真得是这样吗?

从经济结构来说,相较于欧洲,亚洲和美国的经济结构具有很强互补性。如果税改能够刺激美国经济的发展,那么亚洲的经济,尤其是出口产业也应该是受益的。

有朋友说,美国企业从亚洲回到美国,亚洲经济不会遭到重创吗?这个问题一分为二的看,第一,欧洲也存在这个问题,为何不被提及呢?第二,美国企业尤其是中低端的加工制造业,已经投入大量资金和产业链布局的企业,能有多少离开亚洲这块制造基地和全球最大的市场呢?

其他方面,美国降税如果带来亚洲经济体的降税,那么依然也应该能够提高企业的盈利,怎么到亚洲这就普遍担心过于利好呢?

上述这些问题恐怕没人说得通!

更为让人遗憾的是,在国内所有的媒体中,几乎都没有能够拿出因为税改(注意哦,是税改不是加息)所带来的资本流出亚洲经济体,或者流入美国的实证来。(又或者股市下跌和税改之间的对照关系)

这似乎有一些人为的制造恐慌情绪。

而欧洲或者亚洲对待美国的税改等动作的态度也许间接助推了欧洲市场和亚洲市场之间在同一件事情作用下截然不同的演绎。

而这种偏好,也就是一旦市场起了波澜时候的发达市场和发展中市场资金情绪上的偏好,或许才是真正的幕后黑手!

2

那么税改本身和亚洲股市的下跌,资金流入美国有关系吗?

应该说,历史上,就税改本身而言,和亚洲股市几乎不存在什么关系。里根税改落实的几年里,香港股市还出现了大幅度的上涨。

资金流向方面,暴哥手头上只有全球企业流入流出美国的数据。我们也来参照一下,历史上,税改是不会会引发美元回流美国。

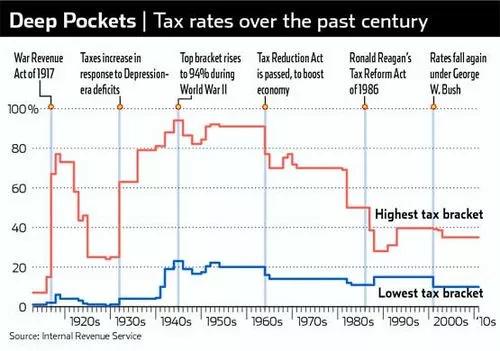

美国历史上的税改有6次。降税的主要是三次,第一次是JFK也就是肯尼迪时期,第二次是著名的里根时期,第三次是小布什。

美国历次主要的税改

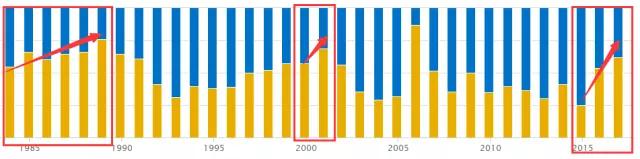

暴哥手头上有的数据从里根时期开始。从结果来看,里根时期确实资本是流入美国的;从85年到89年一直这种情况;2000年左右,布什阶段也出现过两年资本的流入;但从2016年到目前为止的2017年,特朗普的税改还没有落实的情况资本也出出现了流入美国的情况;2006年和2007年没有税改也出现了资金流入美国的情况。

跨国公司的资本流动,流入美国的资金是比例是黄柱,流出美国的资金比例是蓝柱

税改可以解释两次资本的变化,而其他两次就解释不了。通过观察,暴哥发现真正让上述资本流动的其实美元的强弱变化。当美元指数,维持在100附近及以上的水平时,资本流动才会朝着流入美国的方向演进。

也就是说只有美元变强的时候,全球资本才会加快脚步流入美国。

而税改和美元强弱的变化几乎不存在什么对应关系。

美国企业税变化和美元指数之间的关系,蓝线为美元指数

我们把逻辑推演到这里会得出一个小结论,能够让美元变强的综合因素才是最终让资本回流美国的因素。而对于亚洲股市而言,美元走强带来的资本流动性偏好(环境)变化(从新兴市场流出,流入发达市场),可能才是亚洲股市波动性产生的根本。

3

最后暴哥想说两点:

第一,对于任何政策来说,都不能太过绝对的去理解和判断,且在没有任何事实根据的基础上,以一个过于主观的臆断来判断(简单就利空、利多都有点太不靠谱)和分析对于后市的影响。

对于税改而言,现在可能正是处于这种情况。相对更了解美国国内情况的美国媒体来说,我们国内的媒体显然是过于狼来了,以一种对国内过于悲观的态度或者说就是为了博人眼球的偏好在输出观点,而没有用长期的,全面的角度来看问题。

而我们中国这些悲观态度本身可能已经成为了群体性恐慌情绪被煽动的一部分,容易造成市场起伏的较大波动,也容易成为所谓被发达国家薅羊毛的推手,甚至可能就是资本的偏好性(一有事端就从新兴市场流出,流入发达市场)的助手。

希望大家都可以去看看古斯塔夫·勒庞的乌合之众,避免情绪渲染导致自己加入极端、情绪化、非理性化的群体行为的行列之中。

第二,在谈谈税改。暴哥看到有些朋友说我们不应该低估特朗普。其实暴哥一直不曾低估特朗普,特朗普被选上台,做出改变,这本身就是就美国社会思潮,求变求新的体现。无论他做什么,都是对美国社会变革的一种尝试。

但尝试不见得就一定会取得与其预期相匹配的结果。就拿减税来说,即使能够促使美国企业回到美国,美元回到美国,但能不能最终落实到促进在美国的投资、提高工人们的待遇这还是是个未知数。

因为美国大量的企业做出表态,或者说美国的职业经理人被股价因素所操弄,宁愿用现金回购股份,回馈股东,促进股价上涨,也不愿意扩大投资和提高职工待遇。

这种情况下,贫富差距已经达到百年来极值的美国,可能只会在特朗普的减税方案作用下,引发更大的经济结构扭曲。本身有大量金融资产的人们,也就是食利者,成为最终的大赢家,而更多的民众受惠并不明显。如此,以消费为经济驱动力的美国,可能也没办法达到特朗普预期的乐观增长。

最终,短期经济的增长成效,可能无法弥补长期经济增长的匮乏,贫富差距拉大,赤字水平不断提高的负面作用。

特朗普会不会像里根一样,短期让美国经济有所起色,但长期看,让美国自内而外患上一直无法根除,越陷越深的“特朗普——里根综合征“呢?

城市投资环境报告

城市宏观数据

投资项目

排行榜